债券套利:时机决定成败的关键

债券套利作为一种常见的投资策略,其成功与否高度依赖于投资者对市场时机的精准把握。

宏观经济环境是影响债券市场的重要因素。经济增长、通胀率和货币政策等都会显著改变债券价格走势。例如,经济衰退时期,央行通常会采取宽松的货币政策,降低利率,这将推高债券价格,为套利创造机会。

市场利率的波动也至关重要。利率下降时,新发债券的票面利率降低,先前发行的较高息债券更具吸引力,价格上涨;反之,利率上升则可能导致债券价格下跌。

此外,债券信用评级变化和供需关系也影响套利时机。信用评级上调通常会增加市场需求,推高价格;而供需失衡,需求大于供给时,债券价格也会上涨。

不同的时机对应不同的套利策略和潜在收益:

经济衰退,利率下降:买入长期高息债券,可能获得较高收益,包括利率差和价格上涨的收益; 信用评级上调:提前布局相关债券,收益中等,主要来自价格上涨; 债券供需失衡,需求大增:及时购入紧俏债券,收益取决于供需程度,可能较高。

成功进行债券套利需要投资者具备敏锐的市场洞察力、扎实的分析能力和丰富的经验,从而在复杂多变的市场中准确把握时机,最大化投资收益。时机判断失误则可能导致投资损失甚至本金亏损。

外汇走势

MORE>-

加密货币寒冬与以太坊的崛起:2018-2019 年的回顾

加密货币市场经历了几个周期,其特点是价格快速上涨时期(称为牛市),随...

-

**币种技术分析:趋势、关键水平和交易策略**

总体趋势:自今年年中以来,该币种在日线图上呈明显下跌趋势,期间有一...

-

肯德基创始人教你7步打造商业帝国:从被拒1009次到50亿美元品牌

肯德基创始人肯塔基上校的故事是一个关于坚持、适应和不妥协的传奇。他6...

-

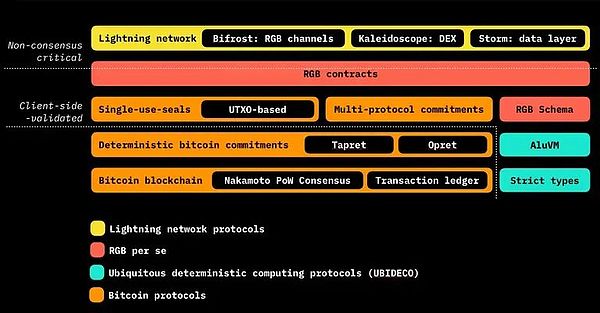

比特币可编程性:RGB、RGB++ 和 Arch Network 的探索

比特币是目前流动性最好且最安全的区块链,铭文爆发后吸引了大量开发者涌...

-

新加坡严厉打击加密货币违规行为:从赌场禁令到世界币调查

新加坡近期采取了一系列严厉措施,旨在规范加密货币市场,尤其是在防止洗...

-

不错,很详细的教程,图文并茂,对新手很友好。以后自己动手换喇叭盖应该没问题了...

-

文章清晰地解释了如何获取上海黄金价格信息,并指出了影响价格的因素。表格示例也...

-

干货满满!文章系统地分析了影响美元汇率的各种因素,特别是提到了区块链技术潜在...

-

文章清晰地解释了债券收益率的计算方法和影响因素,特别是票面利率、当前收益率和...

-

涨势喜人!科技股和券商股表现亮眼,零跑汽车更是强势增长,但教育股下跌略显遗憾...